如果你是刚刚接触美股投资的新手,可能听说过“金融衍生品”这个词。美股学院致力于帮助投资者理解这些复杂的金融工具,并提供系统化的学习路径。它们常被贴上“高风险”“复杂”的标签,但现代金融市场中,金融衍生品扮演着重要的角色,同时也是机构投资者和对冲基金的重要工具。对于美股新手而言,了解这些工具的基本概念及其作用,将有助于更好地掌握投资策略,降低风险并提高收益。本文由美股学院编写,将用通俗易懂的语言,为你揭开金融衍生品的神秘面纱,介绍其核心类型及实际作用。

什么是金融衍生品?

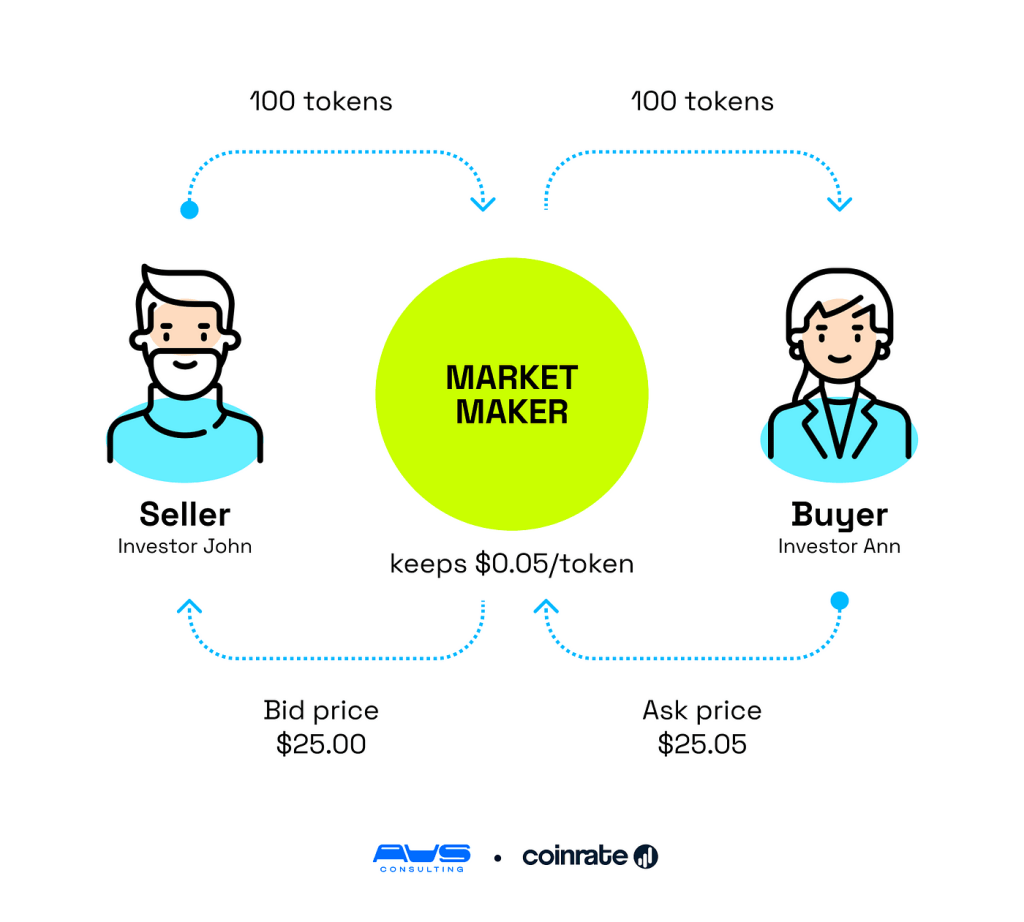

金融衍生品是一种基于某种基础资产(如股票、指数、利率或外汇)衍生出来的金融工具。其价值完全依赖于基础资产的价格变化,类似于影子跟随者。当基础资产的价格发生变化,相关的衍生品价格通常也会对应变化。因此,衍生品在本质上是对基础资产市场预期的反映。例如,投资者可以使用股票期权来保护持有的股票免受市场波动影响,就像给资产购买保险一样。如果股票价格下跌,投资者可以通过执行期权来减少损失。指数期货则常用于对冲大盘波动,类似于提前锁定价格以避免未来的不确定性。此外,大型企业会利用利率互换来优化融资结构,以固定利率替换浮动利率,确保成本可控,而跨国公司则通过外汇远期合约来锁定未来的汇率成本,减少外汇市场波动带来的经营风险。

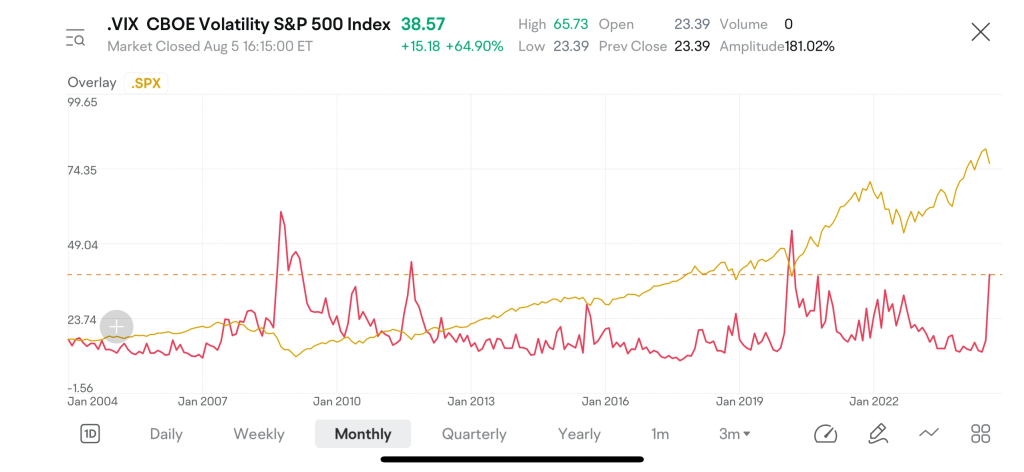

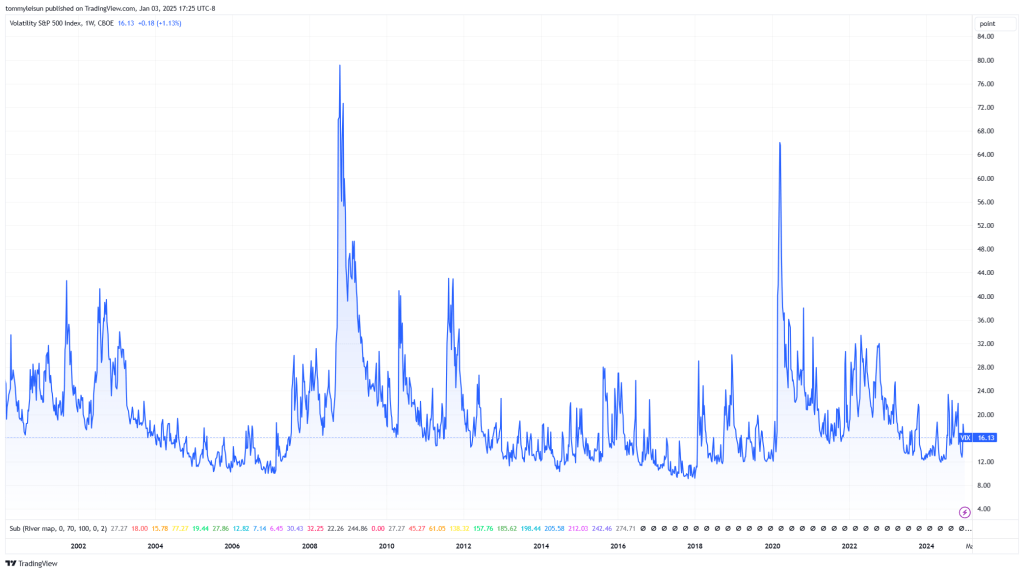

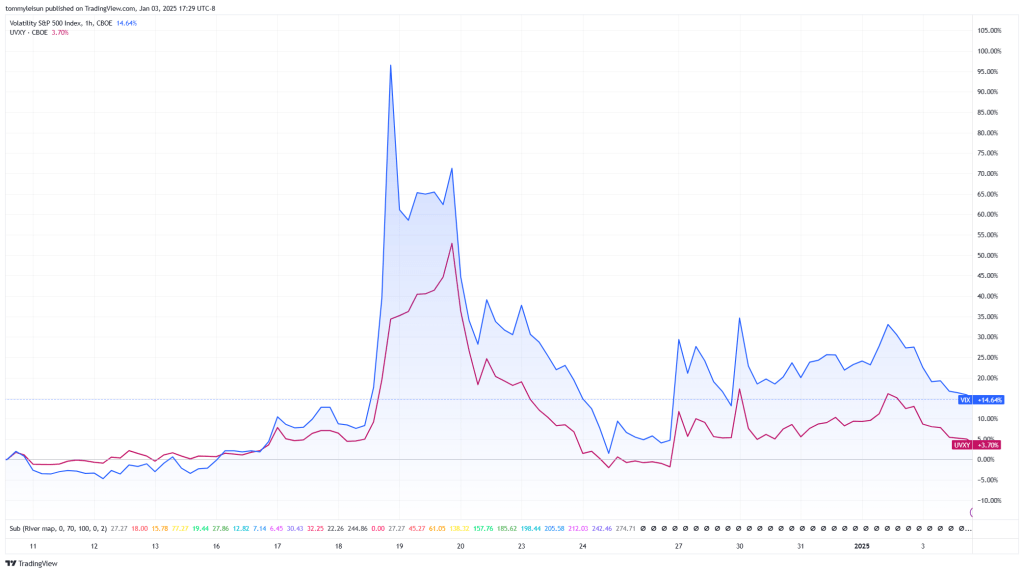

在金融市场中,衍生品交易的规模庞大,甚至超过了基础资产市场的交易量。根据国际清算银行的数据,全球衍生品市场的名义价值远远超过股票和债券市场的总市值。许多机构投资者、银行和对冲基金都会利用衍生品进行风险管理和套利交易。例如,对冲基金可能会利用期权和期货来进行方向性交易,而银行则会使用利率互换来管理其贷款组合的利率风险。此外,政府和央行也会通过衍生品市场来干预经济,控制通胀和利率波动。这些应用表明,衍生品不仅仅是投资者的工具,更是全球金融体系中不可或缺的一部分。

金融衍生品的主要类型及其作用

衍生品市场中,最常见的工具包括期货、期权、互换和远期合约。

期货 是一种双方约定在未来某个时间以预定价格买入或卖出资产的合约。例如,农民担心未来粮食价格下跌,可以通过期货锁定销售价格;而食品生产商则可以锁定采购成本,减少价格波动的影响。在金融市场上,投资者可以通过标普500指数期货来对冲市场整体波动风险,或者投机市场趋势。

期权 则赋予持有者未来以特定价格买入或卖出资产的权利,但并无必须执行的义务。比如,你可以支付一笔小额费用获得在一个月后以固定价格购买苹果的权利。如果市场价格上涨,你就可以以低价买入并赚取差价;如果价格下跌,你可以选择放弃购买,损失仅限于最初支付的费用。在金融市场上,科技公司高管通常会获得公司股票期权作为激励,而短线交易者则利用期权来进行杠杆化投机。

互换 允许两方交换不同的现金流,比如企业A和企业B,一个有固定利率贷款,一个有浮动利率贷款,通过互换,他们可以各自降低融资成本。例如,一个美国公司可以与欧洲公司交换利息支付,以避免汇率波动带来的风险。在金融市场上,大型银行和对冲基金经常使用利率互换来优化融资成本,并降低因利率波动带来的不确定性。

远期合约 和期货类似,但更加灵活,适用于企业或个人根据自身需求量身定制。例如,一家进口公司预计六个月后需要支付欧元,可以与银行签订远期合约,锁定未来汇率,从而避免汇率波动带来的损失。在金融市场上,国际贸易公司和大型机构投资者经常使用远期合约来管理外汇风险,例如对冲未来的外币现金流。

金融衍生品的优势与风险

金融衍生品本质上是市场管理和投资优化的工具。它们的灵活性使投资者可以根据自身的市场观点和风险承受能力制定更加丰富的交易策略。例如,期权可以为股票投资提供保险,而期货可以帮助投资者提前锁定价格,减少不确定性。

然而,衍生品交易也伴随较高风险,包括杠杆、市场波动、流动性和信用风险。杠杆能放大收益,但同样也会放大损失,甚至可能超过初始投入。市场波动可能导致衍生品价格剧烈变化,使投资者面临额外的风险。流动性问题则可能导致交易难以执行,而信用风险在场外交易市场尤其值得关注,因为交易对手违约可能造成损失。

衍生品交易通常具有高杠杆属性,这意味着投资者可以用较少的资金控制更大的仓位,放大收益的同时也放大了潜在损失。如果市场走势与预期相反,损失可能远超初始投资。

因此,虽然金融衍生品提供了丰富的投资机会,但投资者在使用这些工具前,应充分了解其潜在风险,并制定适当的风险管理策略,以确保合理的投资决策。

结论

金融衍生品是强大的市场工具,能够帮助投资者优化投资组合和管理风险。然而,对于美股新手而言,当前阶段只需理解其基本概念,无需深入参与复杂交易。美股学院的后续课程将深入解析期权、期货等衍生品的应用,帮助投资者通过实际案例和模拟交易,逐步掌握这些金融工具的运用技巧。