什么是期权?

期权(Options)是一种金融工具,简单来说,它是一张合约,允许你在未来某个时间,以某个固定价格买入或卖出东西(比如股票或ETF),但你不一定非得这么做。买期权的时候,你作为买家需要付一笔费用给卖家作为约定的保证,这笔费用就叫权利金。

期权合约分为两种:

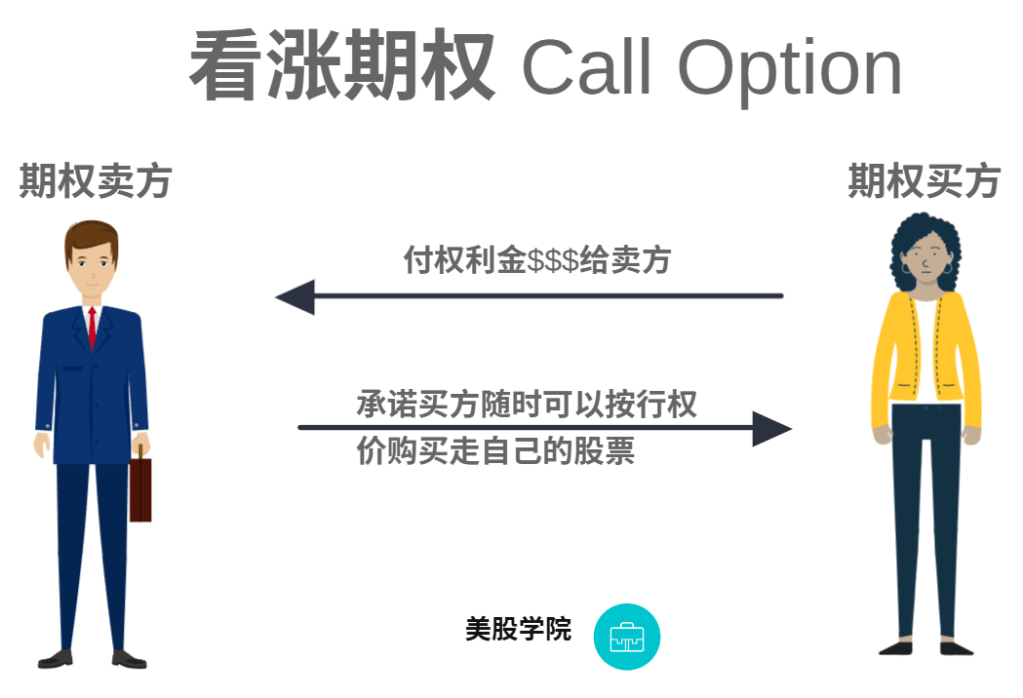

- 看涨期权(Call Option):给你权利在未来某个时间以约定的价格买东西。

看涨期权合约,赋予买方以特定的行权价格在未来某个时间点或之前购买标的资产(如股票或ETF)的权利,但没有必须购买的义务。买方需要支付一笔权利金(Premium)给卖方,以换取该权利。

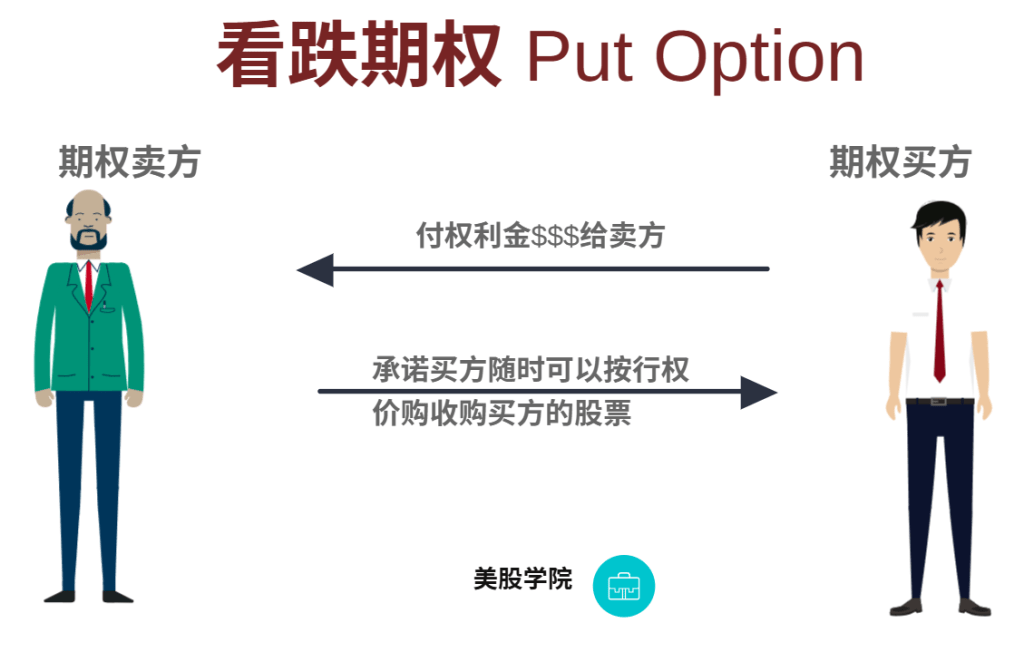

看跌期权(Put Option):给你权利在未来某个时间以约定的价格卖东西。

看跌期权同样是一种金融合约,相反的赋予买方在未来某个时间点或之前,以特定行权价格卖出标的资产(如股票或ETF)的权利,但没有必须卖出的义务。买方需要支付一笔权利金(Premium)给卖方,以换取该权利。

每张期权合约通常对应100股股票,里面包括几个关键信息:

- 标的资产:期权基于的东西,比如苹果公司(AAPL)的股票。

- 行权价:约定能买或卖的那个固定价格。

- 到期日:合约到哪天就不能用了。

- 权利金:你付给卖家的费用,买下这份权利。

为什么要用期权呢?

它能让你用少量的钱控制更多的资产(这就是杠杆),还能帮你降低风险或者赚点额外的钱。接下来,我们用例子看看它是怎么工作的。

期权怎么用?来看两个例子

为了让大家明白期权是怎么回事,我用两个简单的例子来说明,一个是看涨期权,一个是看跌期权。

1. 看涨期权:有信心觉得股票会涨

假设你觉得苹果公司(AAPL)的股票会涨。现在股价是150美元,你买了一份看涨期权,行权价155美元,一个月后到期,权利金是5美元(每股)。这意味着在这一个月的时间里,无论市场价如何,你都可以随时以155美元价格,购买100股苹果公司的股票。因为一张合约是100股,所以你总共付了5 × 100 = 500美元。

- 如果股价涨到170美元:到期时,你可以用155美元买100股苹果股票,然后马上按市场价170美元卖掉。赚了多少钱呢?(170 – 155)× 100 = 1500美元,再减去你付的500美元权利金,净赚1000美元。

- 如果股价没涨到155美元:比如只到150美元,那你就不用买了,期权作废,你损失的就是那500美元权利金。

这个例子说明,看涨期权适合你看好某只股票,认为该股票会强势上涨的时候。

2. 看跌期权:做空股票

假设你有100股特斯拉(TSLA),现在股价900美元,但你担心接下来三个月会跌。你买了一份看跌期权,行权价850美元,三个月后到期,权利金30美元(每股),总共花了30 × 100 = 3000美元。这意味着你可以在三个月时间里,无论市场价如何,都可以以850美金的价格,随时将你的100股特斯拉股票卖出。

- 如果股价跌到800美元:你可以用850美元卖出100股,比市场价高,少亏了点钱。

- 如果股价没跌,涨到950美元:你就不用卖了,期权作废,损失3000美元权利金,但你的股票还在赚钱。

这个例子说明,看跌期权就像保险,能保护你手里的股票不被大跌拖垮。

期权交易中的角色

更加有意思的是,在期权交易中,投资者既可以作为买方,也可以作为卖方。也就是说你既可以买期权,也可以卖出期权。这种多样的模式,使得期权可以成为投资者得心应手的工具。

卖方(期权出售方):收取权利金,承担被行权的风险。如果市场走势对卖方不利,他们可能需要履行合约义务。

买方(期权持有人):支付权利金,获得执行期权的权利。如果市场朝有利方向发展,买方可以行权获利,或选择卖出期权合约获利。

美股学院也会在之后的课程中,从简单的单张期权合约延展到复杂的多合约组合来实现不同的投资策略,以对应不同的市场投资观点。

结语

期权听起来可能有点复杂,但它其实是一个很灵活的工具。无论你是想降低买股票的成本、赚点外快,还是保护手里的投资,期权都能帮上忙。它最大的魅力就是给与了投资者一个丰富的工具箱,可以以不同的投资策略来来表达自己的观点,从而在不同的行情下获取利润。

当然,期权也其独特的风险,比如权利金可能会全部损失,或者是在不合适的价格被迫买入或卖出股票,导致浮动亏损。 所以美股学院建议大家一定要先认真上课搞清楚原理,再从模拟账户上开始练习。下一课,美股学院会进一步讲解期权,带大家一步步深入学习!