2024年,美国股市如同坐上了火箭,持续攀升,屡创新高。然而,在这片繁荣的背后,投资者的心中却隐隐浮现出一丝不安:市场会否在高处不胜寒之际突然回调,甚至崩盘?在这样的背景下,如何继续投资美国股市,特别是追踪标普500指数(S&P 500),成为了一个值得深思的问题。

2024年美股的辉煌表现

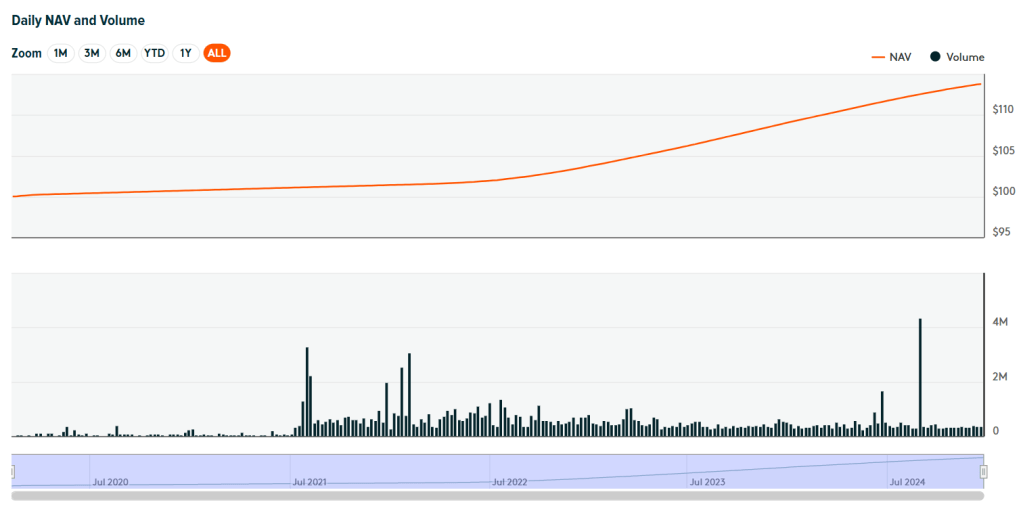

截至2024年12月31日,标普500指数全年上涨23.31%,创下57次收盘新高,连续两年涨超20%。这是标普500指数自1997年和1998年互联网泡沫破裂前夕以来,首次连续两年表现如此强劲。纳斯达克综合指数全年累计上涨28.64%,道琼斯工业平均指数上涨12.88%。

然而,历史数据告诉我们,市场在连续大涨之后,出现回调甚至于崩盘的可能性也在增加。如果再次发生类似2022年的大回调又或是2023年8月的小回调,那对于很多短期投资者来说,将受到非常大的资金损失。

但是在美国市场中,总有一些神奇的ETF可以满足各种不同的需求。全球最大的资产管理公司之一BlackRock发行了两支追踪S&P500指数但又100%保本的ETF基金:MAXJ 和 SMAX。 该基金为一年期,提供了到期时100%的本金下跌保护。也就是说如果你买入他们的ETF后,很不巧S&P500开始在接下来的一年里不停下跌,但你的投资本金却会在一年到期时如数赎回,不会遭到任何损失。

这种“稳赚不赔”的ETF真的可靠吗?又是如何实现的,买的时候又需要注意什么技巧,买得方法不对可能就没有本金保障了。

MAXJ SMAX DMAX到底是什么ETF基金?

- iShares Large Cap Max Buffer Jun ETF(代码:MAXJ)

- iShares Large Cap Max Buffer Sep ETF(代码:SMAX)

- iShares Large Cap Max Buffer DecETF(代码:DMAX)

这两个ETF是完全一样的产品,唯一的区别是MAXJ是6月发行,SMAX是9月发行,DMAX是12月发行,其他全部一样。 它们全部追踪标普S&P500指数ETF(当然是他们自家的IVV)来获得上涨回报。但鱼和熊掌不可兼得,在获得本金全额保护的同时,收益也会有一定的抑制。

基金特性:

- 投资目标:旨在在每个约12个月的对冲期内,提供与基础ETF价格回报相匹配的收益,设定一个约定的上行收益上限(Approximate Cap),同时寻求最大化对基础ETF价格下跌的保护(Approximate Buffer)。

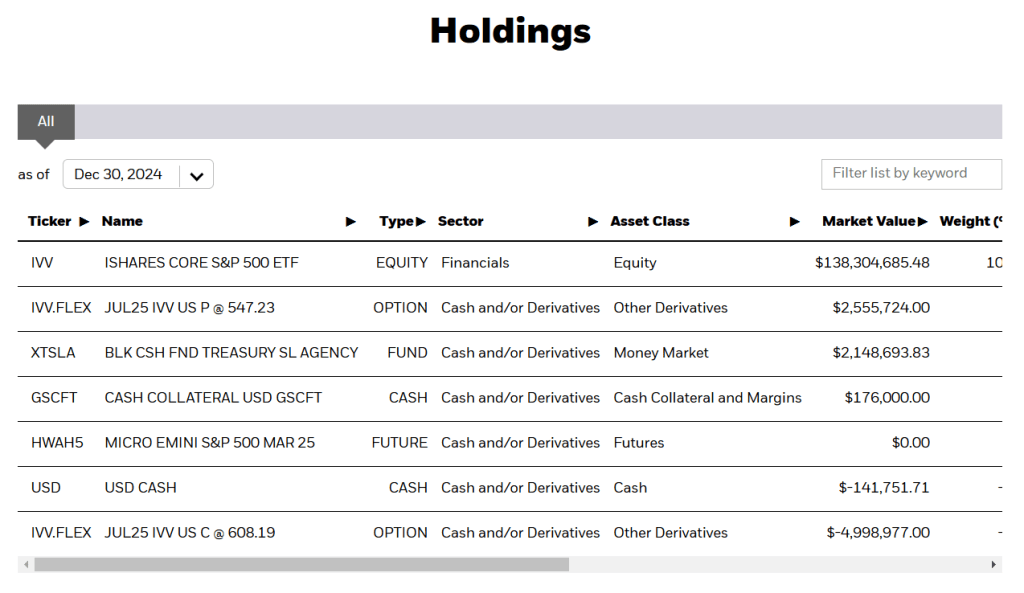

- 投资策略:基金主要通过购买基础ETF的股票、定制化的看跌期权(put options),以及出售参考基础ETF的看涨期权(call options)来实现其投资目标。

- 对冲期:每个对冲期约为12个月,MAXJ从每年6月底开始,SMAX从9月底开始。

- 收益上限(Cap):SMAX和MAXJ在每个约12个月的对冲期内设定了一个10.6%上行收益上限。这意味着,投资者可以享受市场上涨带来的收益,但当收益达到上限时,超出10.6%部分将不再获得。这种机制在牛市中可能限制最高收益,但在市场波动较大时提供了更稳定的回报预期。

- 下行保护(Buffer):SMAX和MAXJ寻求在每个对冲期(一年)内提供对基础ETF价格下跌的最大化100%保护。这对于担心市场回调的投资者而言,提供了极其安全的本金保障。如果核心标普500 ETF下跌了,你可以免遭损失,100%下行保护意味着跌多少都和你没关系,意味着持有这只ETF除管理费用外,不存在亏损,你只需要支付ETF基金管理费率0.5%

为什么能实现100%下行保护

在标普500指数大盘上涨时能获得收益,却又能实现下行保护。通过SMAX和MAXJ的产品说明书我们可以发现该ETF通过精心设计的衍生品策略来实现下行保护,主要包括以下步骤:

- 购买看跌期权(Put Options):购买与标的指数(如标普500指数)相关的看跌期权。这些期权赋予基金在特定价格水平(行权价)卖出标的资产的权利。当市场下跌时,这些看跌期权的价值会上升,抵消标的资产价格下跌带来的损失,从而提供下行保护。

- 出售看涨期权(Call Options):为了降低购买看跌期权的成本,会出售看涨期权。通过出售这些期权,基金在市场上涨时的收益被限制在一定范围内,即设定了收益上限。

- 构建期权组合:通过同时持有看跌期权和出售看涨期权,SMAX构建了一个期权组合,使得基金在市场下跌时获得保护,而在市场上涨时的收益被限定在预设的上限内。

通俗的来说,这个其实就是卖出了基金到期时行权价为608.19的标普500ETF看涨期权,如果后面标普500价格超过了608.19,那么就会被动行权。以608.19价格将手上持有的所有标普500ETF全部卖出,因此收益率上限就是(608.19-547.23)/547.23-0.50%(基金管理费)≈10.6%

这种策略的核心在于,通过期权市场的操作,能够在一定程度上对冲市场下行风险,提供下行保护,同时设定收益上限,以平衡风险和收益。

风险和缺点?

本金没有风险,最差的情况是损失0.5%的管理费。但如果发生了这种情况,代表整个对冲周期里标普500指数有很大的回撤,投资者应该感到庆幸购买了这个完全下行保护的基金。

缺点是基金管理费对比追踪标普500指数的其他基金来说比较贵。最著名的SPY ETF管理费为0.09%,IVV则只有0.03%,所以SMAX MAXJ的管理费远高于这种普通ETF。

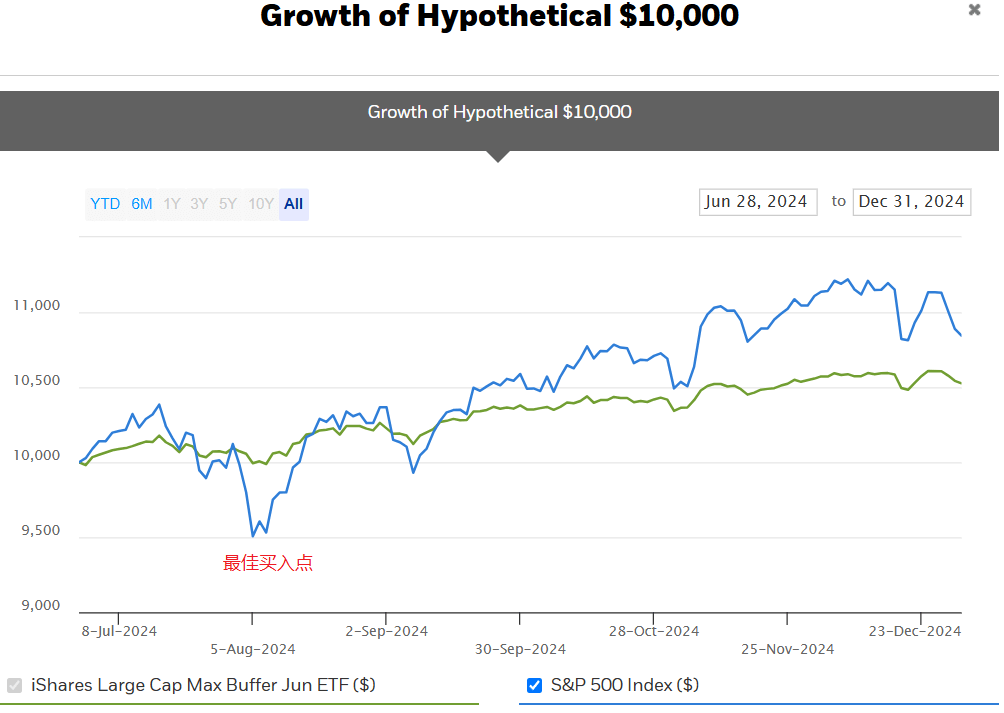

另外,基金因为锁定了收益上限,所以在连续牛市的趋势里,收益会明显低于标普500指数的收益率。但是,标普500在过去30年的历史年化收益率为10.5%,如果将能长期持有SMAX此类基金,那么最终年化收益并不会比大盘差太多。

适合的投资者

- 在美股历史高位想继续投资大盘指数,但又担心买在山顶

- 不打算长期投资(3年以上),资金在短期内可能需要随时赎回

- 对下行风险接受度较低的投资者

- 不希望本金受到损失的保守型投资者

买入卖出时候需要特别注意的地方

基金所承诺的100%下行保护只有在完整的对冲周期内持续持有该基金才能实现。也就是说需要再刚发行的时候就买入,才能确保100%下行保护。如果在发行后一段时间再买入,那么收益上限和下行保护都会有差异。

如果在低于初始发行价格买入的话,不仅有机会能获得更高收益,同时资金也得到完全保护。但如果在高于初始发行价格买入的话,那么买入价和发行价格之间的差异下行,需要自己承担风险,同时收益上限也会相应降低。所以正常的买入点是发行价,最佳买入点是低于发行价的时机。

如果基金在追踪标普500指数时,中途已经开始靠近收益上限,可以考虑提早卖出锁定利润并提高资金利用率。因为在后期基金仍有可能下行,甚至于最后接近零收益,所以适当提早离场也是提高总收益的一种方式。

所以总结来说就是牺牲部分收益的机会,降低未来可能面临的损失。

这个基金非常适合那些认为目前美股估值过高,但又担心未来标普500可能继续上涨,不想错过投资机会的投资者

我在加拿大使用Wealthsimple平台交易,因为没有交易费用,所以可以很轻松得根据自己资金情况分批建仓和加仓。如果您还没有 Wealthsimple 账户,可以通过以下链接注册,您将获得 $25 奖励金,为您的投资之路开启一个良好的开端。Let’s both get $25 when you fund a Wealthsimple account. Use my referral code: EG5JMW T&Cs apply. 点击这里申请Wealth Simple账户,获得$25加元奖励。 如果您在30天内刚刚加入,您仍然可以使用代码EG5JMW 获得$25 奖励金。