在金融市场中,做市商是市场流动性的“驱动器”,通过持续提供买卖报价来保障交易的顺利进行。他们通常是你主动订单的主要交易对手。那么,做市商是如何高效运作并获利的?他们如何应对市场风险?本文将从做市商的盈利模式、风险管理策略等方面进行深入分析,并探讨普通投资者如何借鉴这些方法来优化交易策略的5个重要思路。

1. 什么是做市商

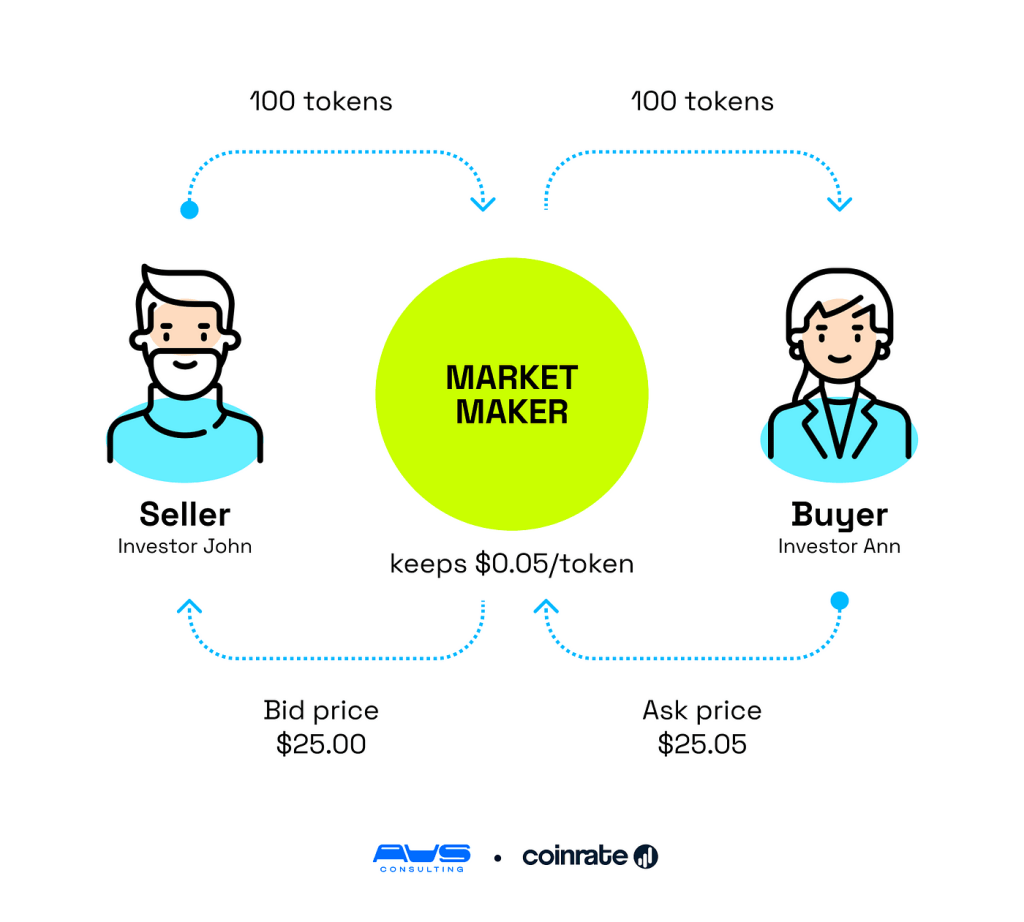

做市商(Market Maker)是金融市场中为买卖双方提供持续报价的机构或个人,旨在保证市场具有足够的交易深度和流动性。做市商通过挂出买入价和卖出价,使投资者能够以较小的买卖价差快速完成交易,避免市场因缺乏对手方而失效。

如果没有做市商会怎样?

- 买卖价差扩大:在没有做市商的情况下,市场买入价和卖出价之间的价差会变大,导致交易成本上升。

- 成交效率降低:投资者可能因找不到对手方而无法迅速完成交易,特别是在冷门股票或期权市场中。

- 市场波动性加剧:在市场剧烈波动时,缺乏做市商的介入会导致价格变化更为极端。

因此,做市商的存在对于市场的流动性和稳定性至关重要。

做市商的核心功能

- 提供流动性:做市商在市场中挂出大量买卖订单,缩小价差,提高市场的成交效率。

- 价格稳定器:在市场波动较大时,做市商通过主动买入或卖出减少供需失衡,防止价格发生剧烈波动。

- 交易保障者:在冷门资产或低流动性期权市场中,做市商的报价确保投资者可以随时完成交易。

在美股市场上,如Citadel Securities和Virtu Financial等大型做市商机构,不仅为普通投资者提供报价,还利用先进算法对冲风险并优化交易效率。

2. 做市商如何盈利

做市商并不是靠交易所或其他机构提供经费来维持业务运作。他们通过“提供流动性”这一服务来实现盈利,本质上是在市场中“做生意”。做市商的主要盈利来源有:

(1)买卖价差(Bid-Ask Spread)

- 策略要点:做市商在市场中同时提供买入价(Bid)和卖出价(Ask),以更低的价格买入、更高的价格卖出,从而赚取中间的价差。

- 示例:一只股票的买入价为$99.50,卖出价为$100.00。做市商以$99.50买入并以$100.00卖出,每笔交易可获利$0.50。因为做市商同时提供买入单和卖出单,所以他们可以通过差价获利。

(2)流动性提供奖励

- 某些交易所为增加市场活跃度,会向提供流动性、稳定市场的做市商提供手续费返佣或奖励。

(3)跨市场套利

- 策略原理:做市商利用不同市场中相同资产价格的差异,通过同步低买高卖实现无风险套利。

- 示例:如果股票A在交易所X的价格为$100,而在交易所Y的价格为$101,做市商可以在X买入、Y卖出,赚取$1的差价。

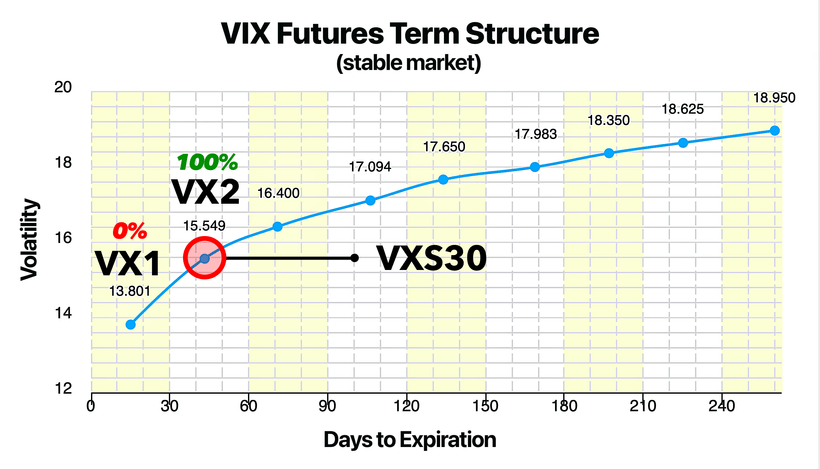

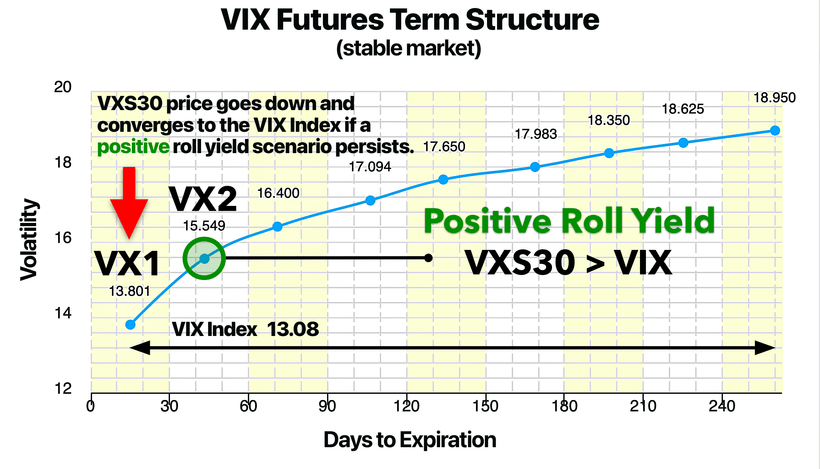

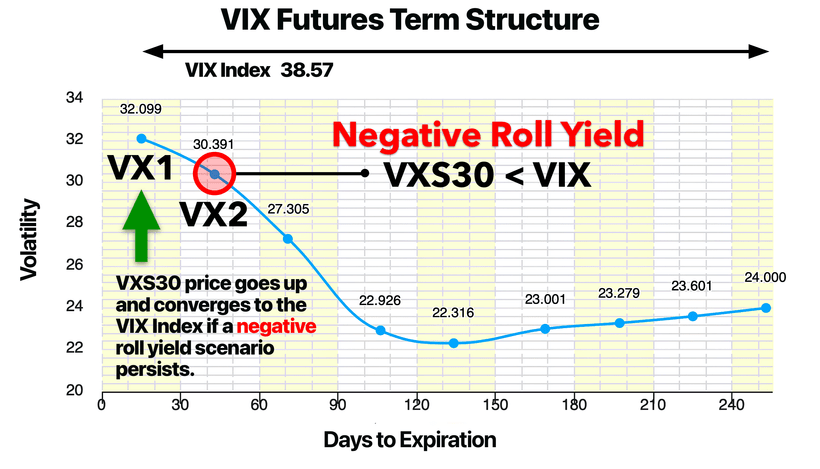

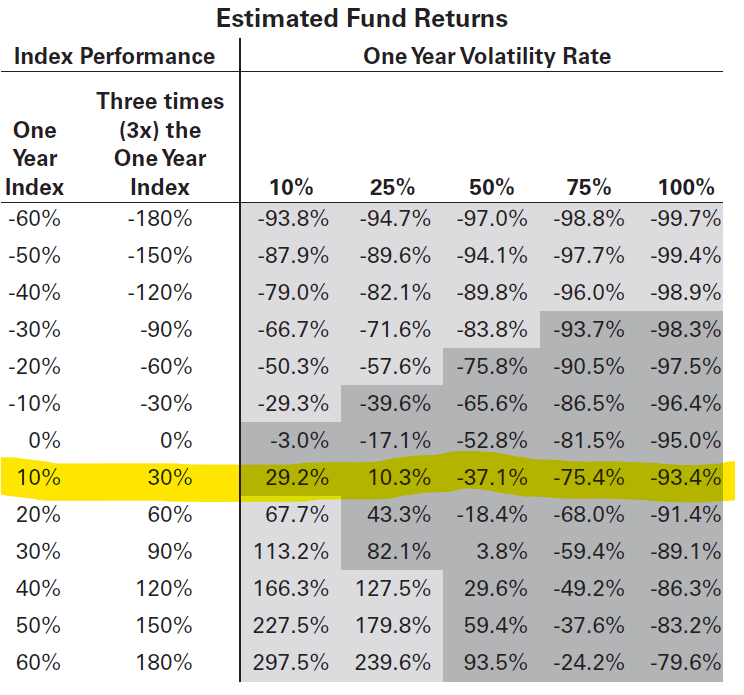

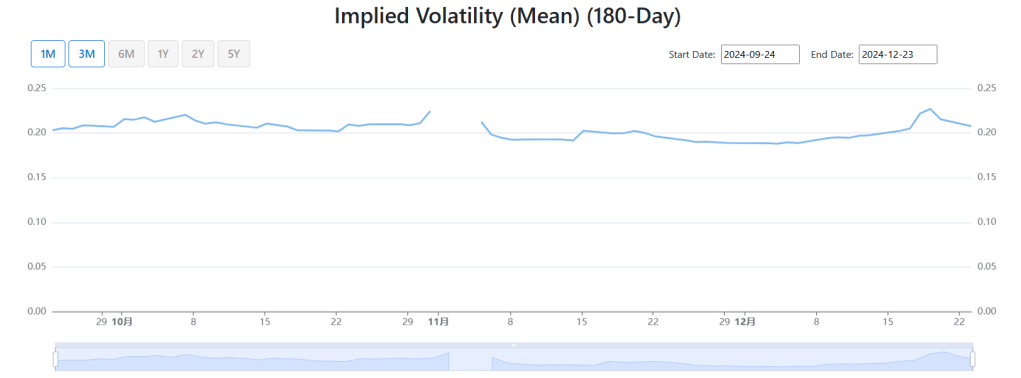

(4)波动率套利

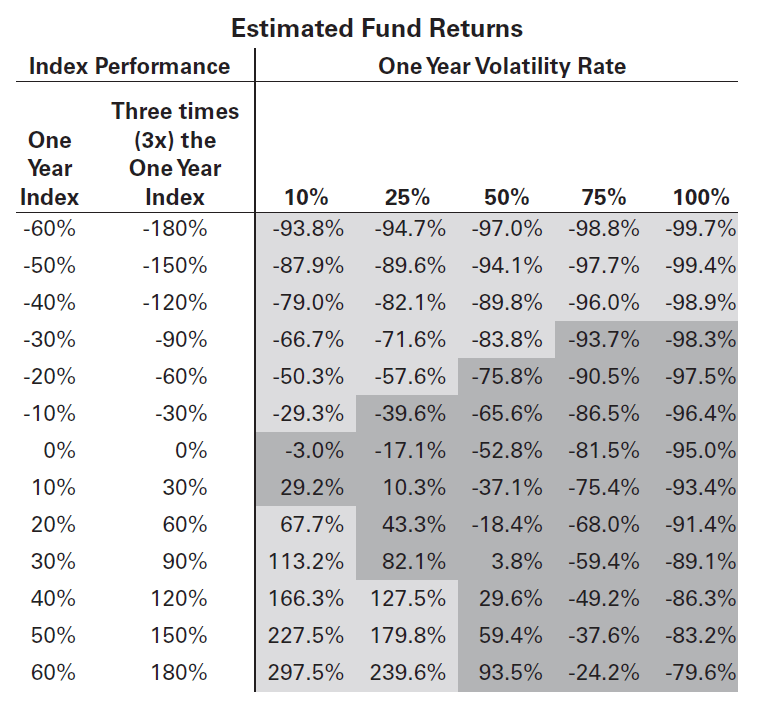

- 策略原理:在期权市场中,做市商可以通过买入或卖出不同合约组合,利用隐含波动率变化实现收益。

- 示例:当市场波动率预期上升时,做市商可以通过构建短期期权组合获利。

3. 做市商如何规避市场方向性风险

尽管做市商主要通过价差获利,但他们仍然需要持有一些缓冲头寸来维持提供流动性的业务。因为这些头寸的存在,产生了市场方向带来风险敞口,所以他们仍需应对市场价格剧烈波动带来的风险。因此,做市商会使用多种风险管理策略来保持中性仓位,降低损失风险。

(1)动态对冲(Delta Hedging)

- 原理:通过持有或调整标的资产数量,抵消期权头寸对价格变化的敏感度(Delta)。

- 示例:如果做市商卖出看涨期权(Delta为正),可以通过卖出相应数量的标的股票来中和风险。当标的资产价格上涨时,期权损失被股票卖空收益抵消。

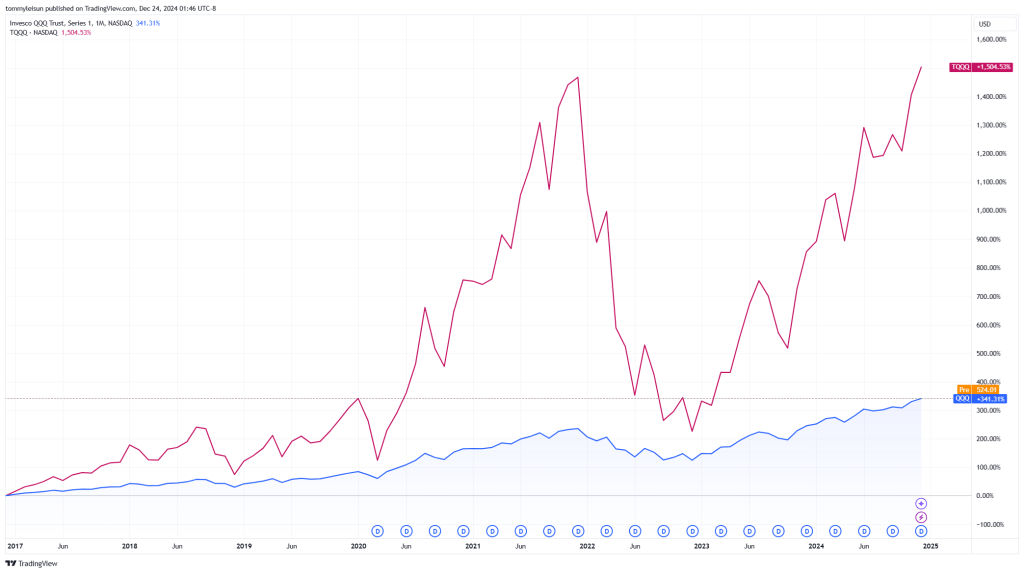

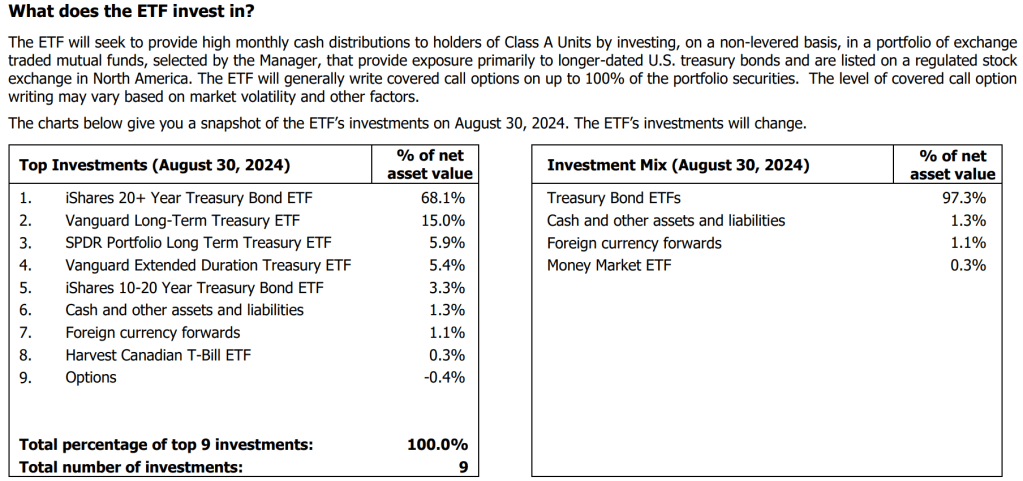

(2)跨资产对冲(Assets Hedging)

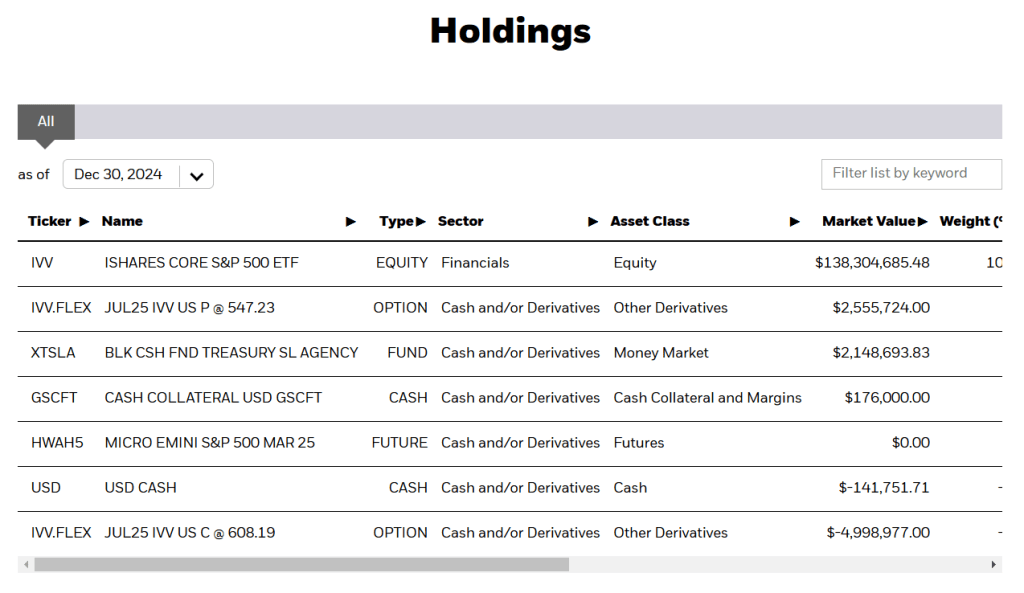

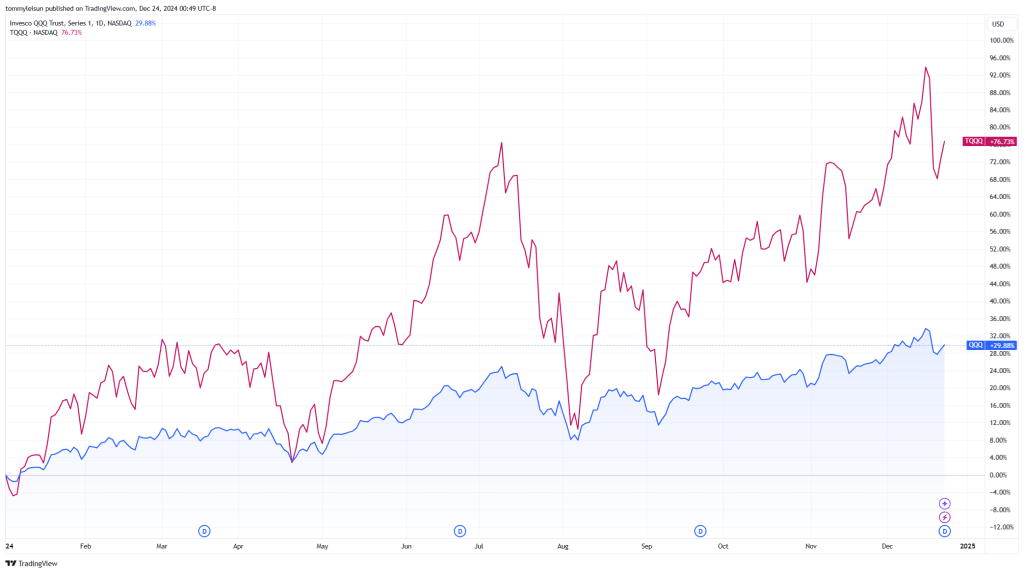

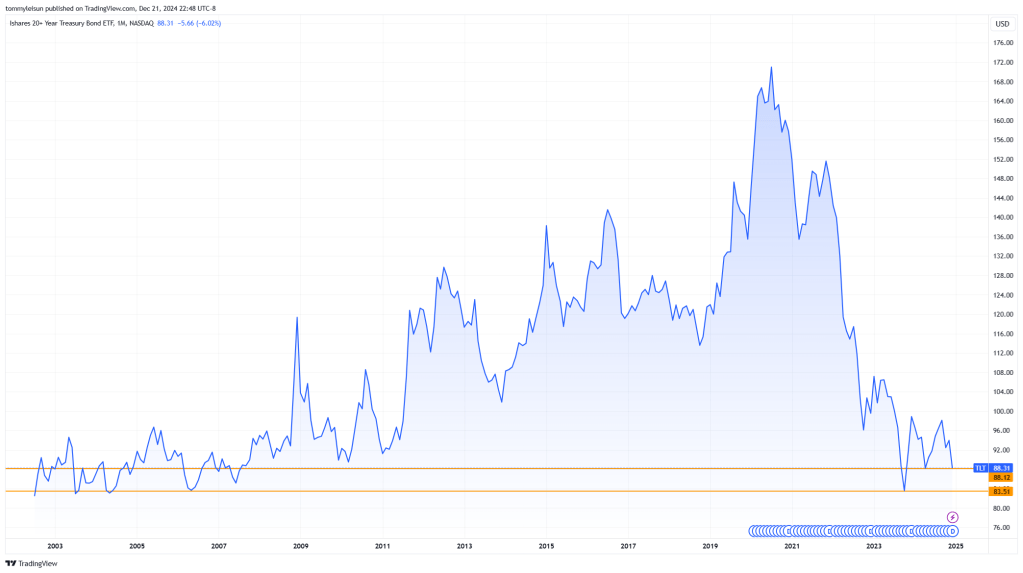

- 原理:使用相关性较高的资产(如ETF、期货合约)来对冲标的资产的风险敞口。

- 示例:如果标的资产是一只小型科技股,做市商可以用纳斯达克100指数ETF(如QQQ)进行对冲,以减少个股风险。

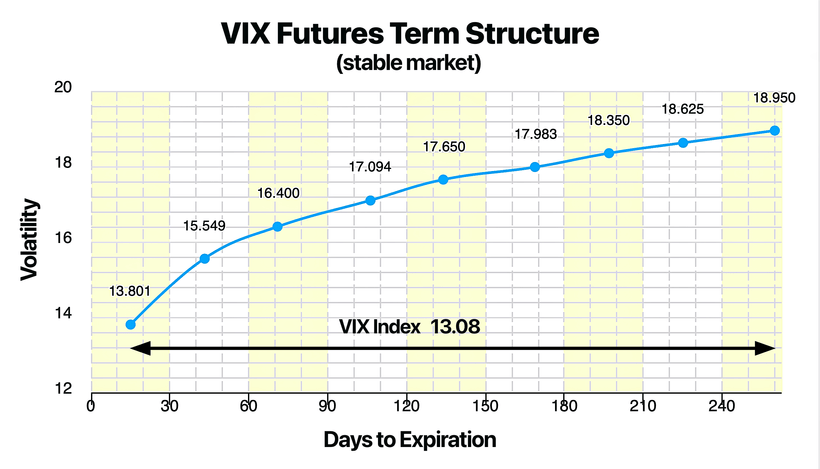

(3)波动率对冲(Vega Hedging)

- 原理:通过构建特定期权组合,管理隐含波动率变化导致的风险。

- 示例:在市场隐含波动率上升时,做市商可以通过买入短期看跌期权或构建对冲组合降低波动风险敞口。

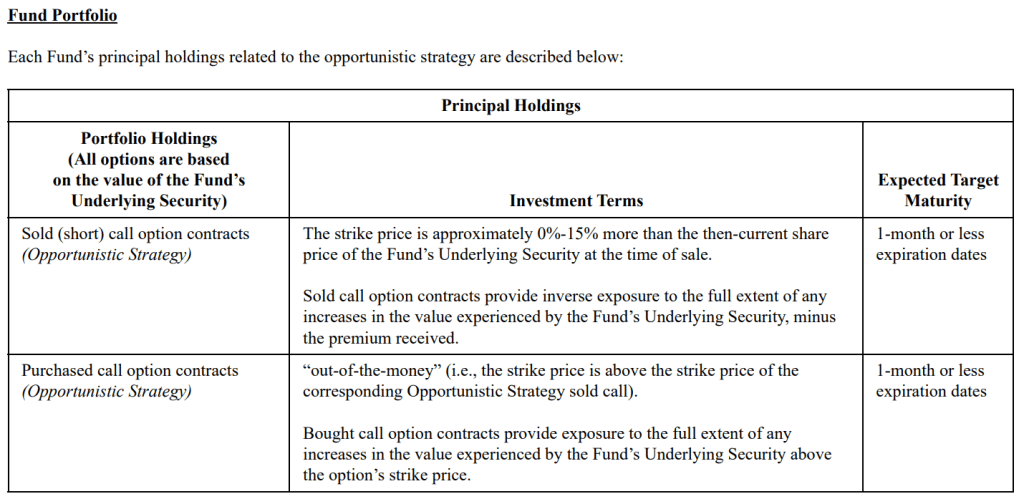

(4)价差策略(Spread Strategy)

- 原理:同时买入和卖出不同执行价或不同到期日的期权合约,控制风险并优化收益。

- 示例:做市商卖出$100执行价的看涨期权,同时买入$105执行价的看涨期权,形成“牛市价差”组合,在价格上涨时限制损失。

(5)借券做空对冲

- 原理:在提供看涨期权的流动性时,通过借券卖出标的股票,抵消因股价上涨带来的风险。

- 注意:热门股票的借券费率可能较高,因此需要计算借券成本与收益的平衡。

(6)时间价值管理(Theta管理)

- 原理:利用期权随着到期日临近而时间价值衰减的特性来实现收益或降低损耗。

- 示例:做市商可以通过同时持有短期和长期期权合约,平衡时间价值损耗,确保组合净收益稳定。

4. 普通投资者如何借鉴做市商的思路

绝大多数普通投资者通过判断市场的方向做多或做空获利,但我们可以看到做市商并不依赖研判市场的方向,因为市场的方向受到太多外部因素的互相影响。尽管普通投资者缺乏做市商的技术和系统支持,但仍可以借鉴做市商的思路来优化交易策略和风险管理,美股学院总结了5个重要的思路:

明确自己通过什么获取利润:

在进行每笔交易时,普通投资者需要明确自己期望的利润来源,如价差收益、时间价值衰减收益或波动率变化收益等,以便有清晰的策略指导交易。

(1)明确自己希望通过什么获取利润

在进行每笔交易时,普通投资者需要明确自己期望的利润来源,如价差收益、时间价值衰减收益或波动率变化收益等,以便有清晰的策略指导交易。模糊不清的交易思路会让接下去的分析和行动陷入混乱变得毫无头绪,一旦市场出现意料之外的变化,投资者容易变得手足无措。

(2)减少无关的风险敞口

为什么做市商会运用大量对冲手段?因为如果做市商确定只想通过价差获利,那么他们就必须把其他可能的市场干扰因素尽可能得减少。如果你希望通过期权组合的Delta获利,那么你就要考虑在持有头寸期间对冲Gamma和Theta。如果你希望通过期权波动率获利,那么你就要设法去对冲Delta,同时考虑Gamma敞口风险去破坏你已经对冲的Delta。这只是两个简单的例子,总之你需要明确你期望获利的来源,然后设法减少其他因素的影响。

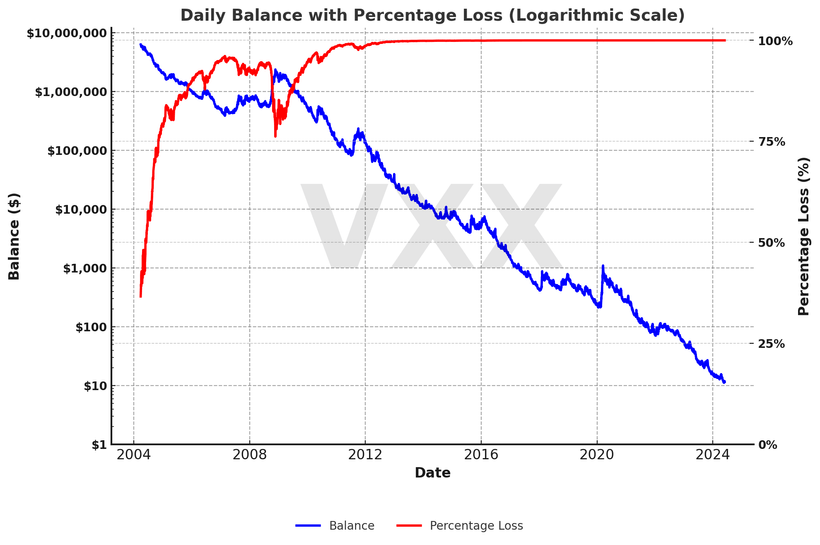

(3)股价并不是唯一获利来源

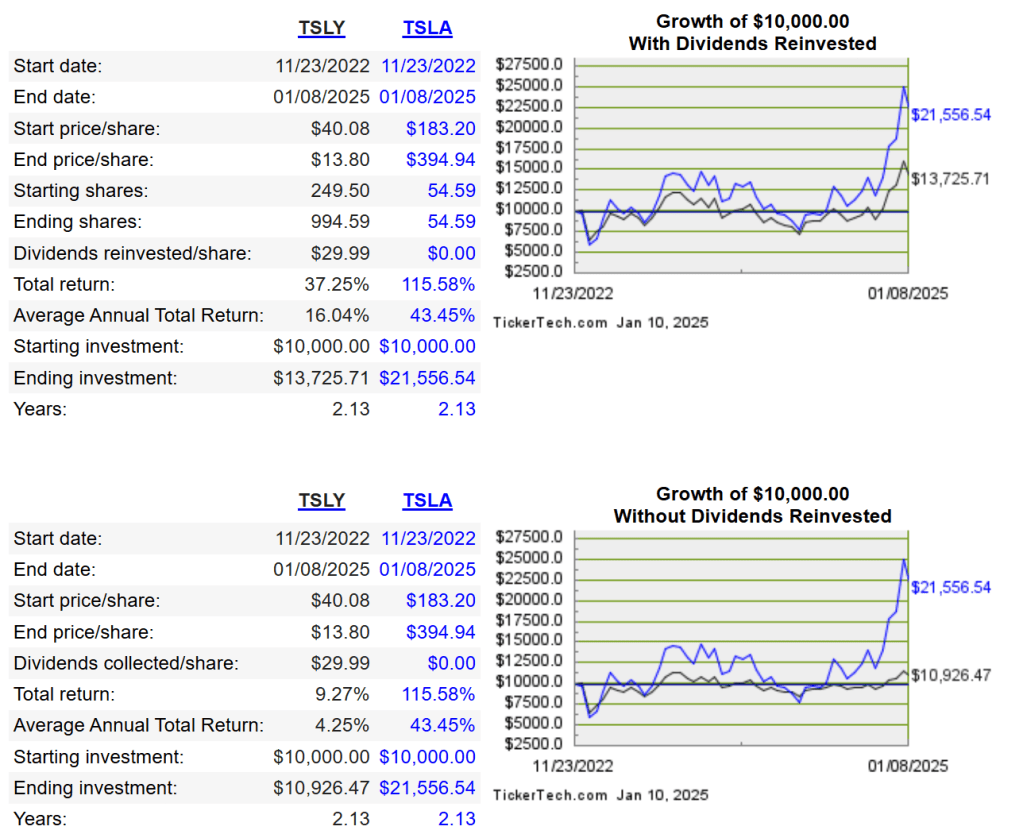

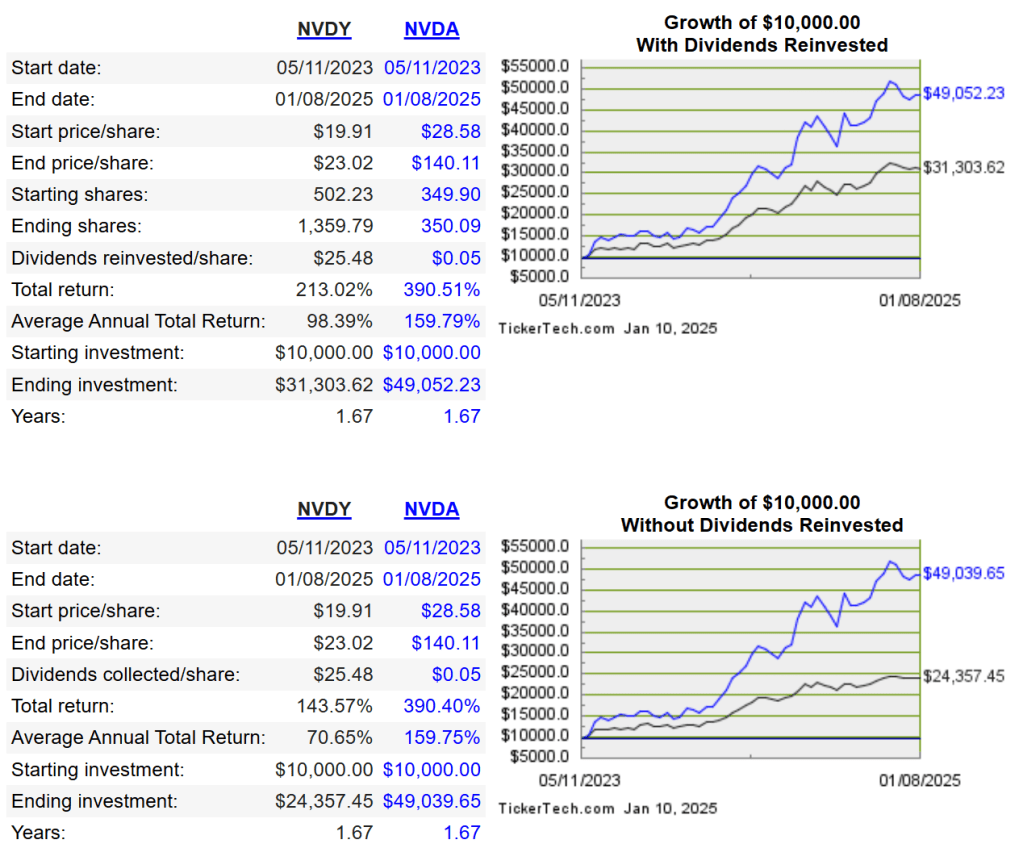

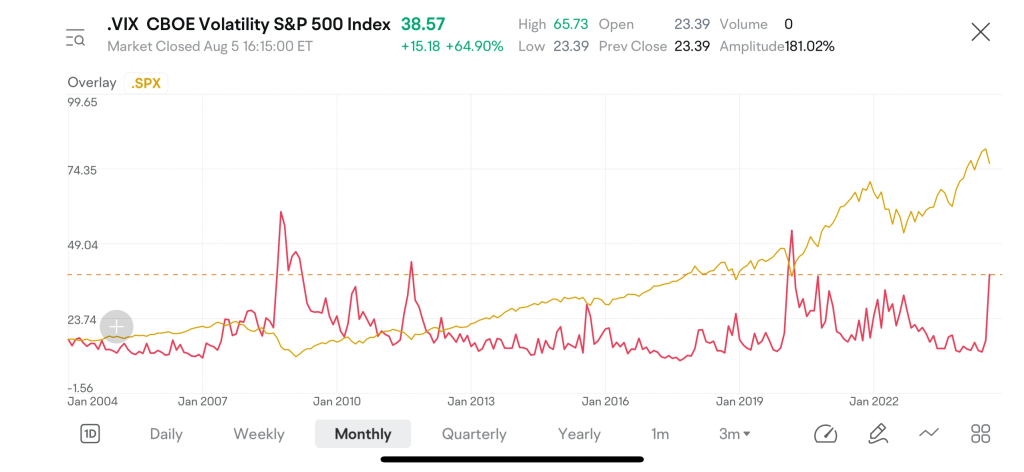

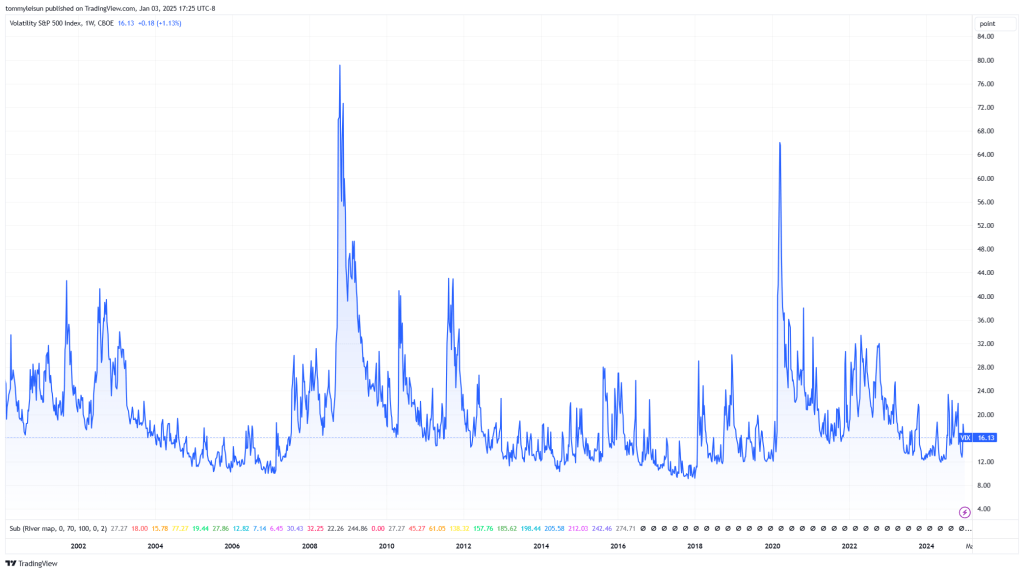

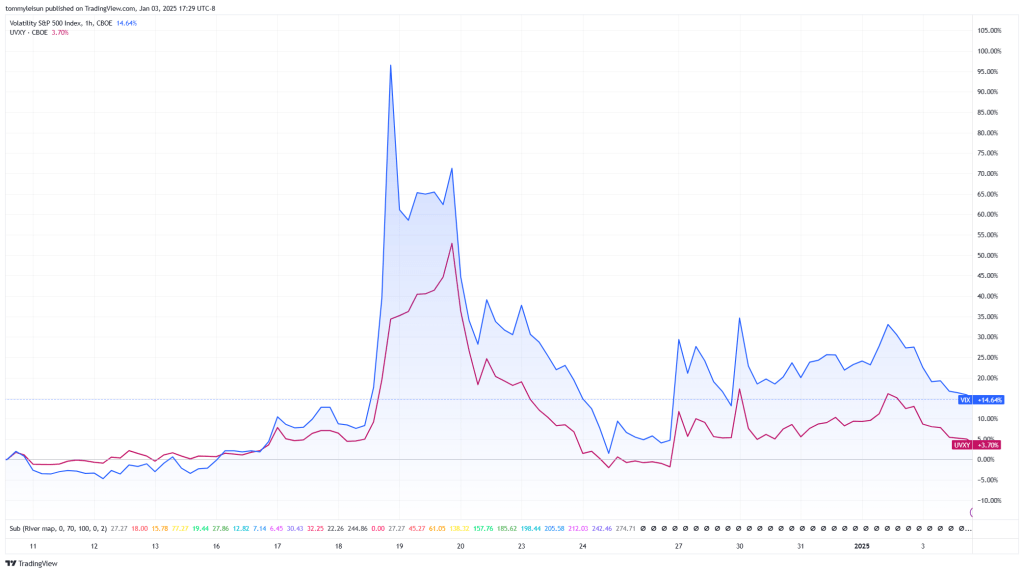

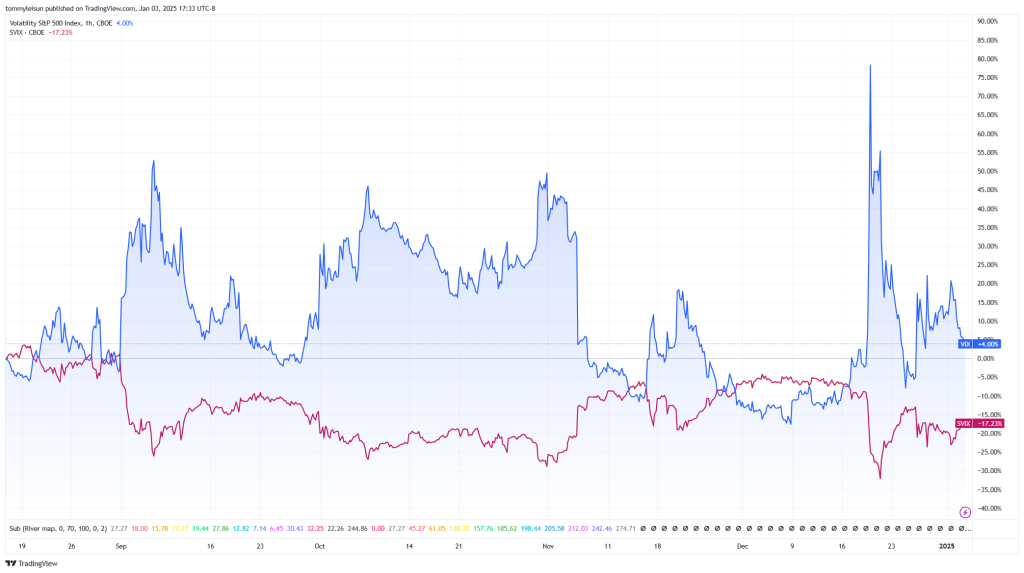

绝大多数投资者通过做多股票获利,即低价买入一支股票,持有一段时间后以更高的价格卖出以此获利。一部分投资者则已经学会使用做空的方法,在一支股票高价时先卖出,待低价时再买回平仓以此获利。当无论是做多还是做空,都依赖于对市场方向的判断,所以研判市场就变成了最难的部分。但除了股票价格以外,投资者还可以通过其他方式获利,例如Theta获利又或者交易波动率。因为波动率有很强的均线回归特性,所以判断其方向要比判断一支股票或者大盘的方向要容易许多。

(4)使用限价单避免不利成交

做市商通常使用限价单来提供报价,以确保锁定他们的利润。而一般投资者常常会使用市价单来完成交易,原因是大部分投资者看到的是15分钟延迟报价数据,所以很难准备判断限价单的报价位置。等待很久后为了尽快完成自己的目标交易,不得不使用市价单成交。这种市价单的方式,可能导致最终成交价格大幅偏离投资者的预想,尤其是日内交易,从而导致亏损。

普通投资者在市场波动较大时,应使用限价单以控制成交价格,降低“滑点”带来的成本,避免因短期波动而在不理想价格成交。如果是日内交易者,应确保能使用实时市场数据,而非延时数据。

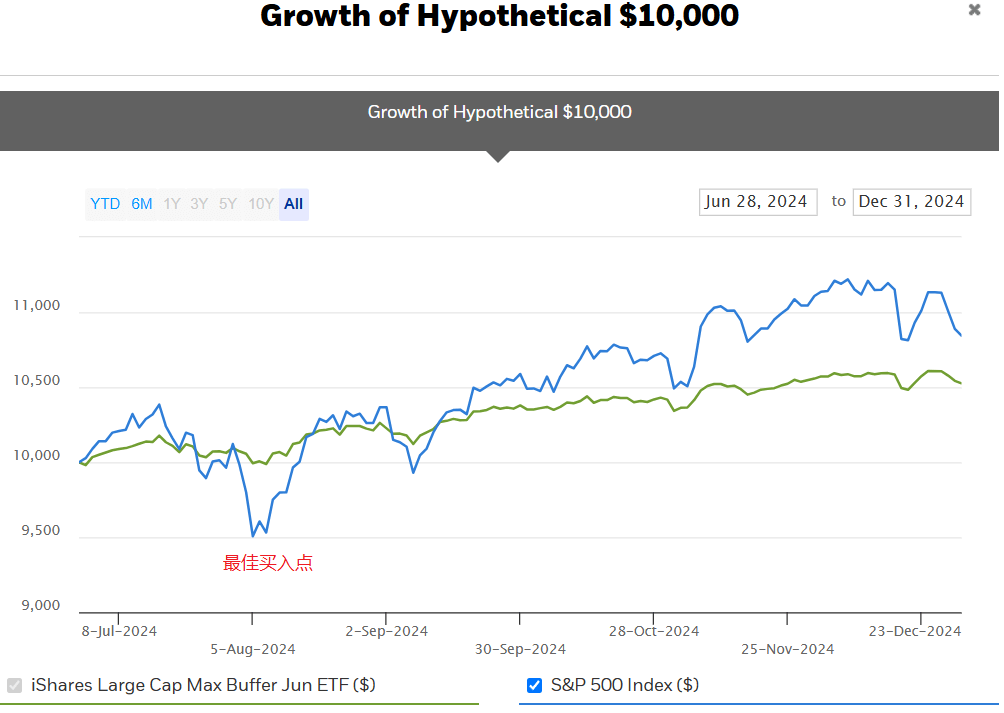

(5)采用组合策略,避免冲动交易

持有单一品种的头寸,可能令投资者的仓位同时暴露在多种风险敞口下。我们可以发现做市商通常使用多品种持仓来避免这种问题。一般投资者可以学习采用各种期权组合,股票+期权组合等来锁定收益范围获取可预测的收益,并有效缩小风险敞口。

每一笔新的交易都应该经过风险收益的预测计算,普通投资者应借鉴做市商的思路设定明确的交易计划,避免因市场情绪波动而频繁交易。

总结

做市商在金融市场中通过提供双边报价和流动性,保障市场平稳运行。他们通过买卖价差、套利和对冲策略实现盈利,同时使用多样化的风险管理手段避免单边市场波动带来的损失。

对于普通投资者而言,借鉴做市商的策略,如限价交易、风险分散、波动率管理和期权组合策略,可以帮助更高效地管理投资风险,实现长期稳健收益。通过制定合理的交易计划,投资者也能在市场波动中保持冷静,实现更科学的投资布局。